En novembre 2023, l’API bancaire Premium de Memo Bank a été récompensée par les Trophées DAF dans la catégorie « Innovation et Transformation ».

À peine quatre mois après cette distinction, notre API Premium continue d’impressionner les experts financiers, cette fois à l’échelle internationale, faisant remporter à Memo Bank le prix de « Best API initiative ». Ce prix a été décerné par The Digital Banker, un acteur majeur de l’information, de la veille économique et de la recherche dans le secteur des services financiers.

Avec cette nouvelle distinction, Memo Bank se positionne aux côtés d’entreprises internationales de renom telles que HSBC, Santander ou American Express, également lauréates, et continue de démontrer l’impact significatif de son offre bancaire sur l’industrie financière.

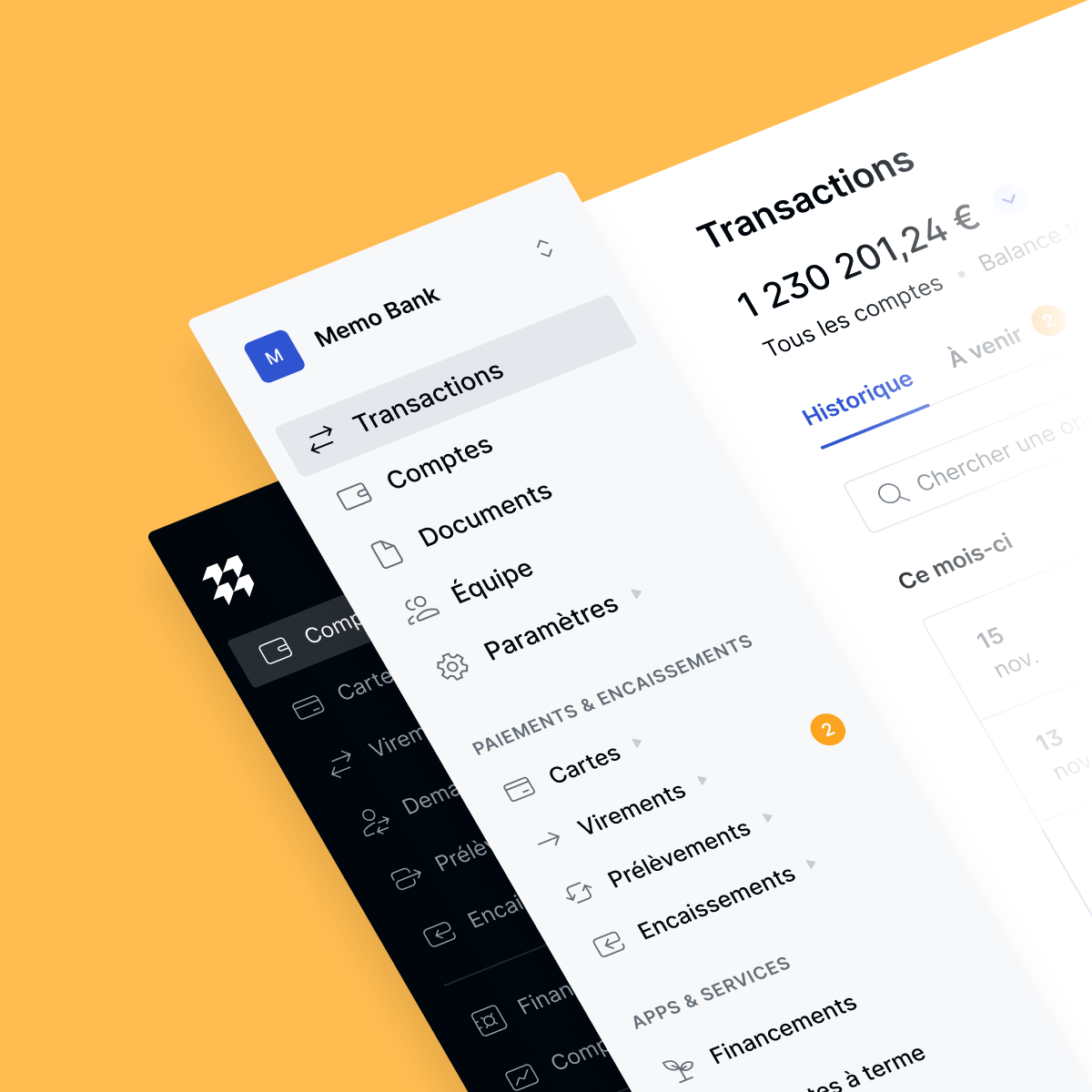

Dans un souci de toujours proposer la meilleure expérience bancaire à nos clients, nous faisons aujourd’hui évoluer l’interface de l’espace client Memo Bank.

Les banques traditionnelles françaises se sont contentées de développer des API Open Banking (DSP2) ou des API limitées à quelques opérations pour une clientèle de grands comptes. Memo Bank rompt avec cette tendance en proposant une API bancaire Premium permettant d’automatiser des chaînes entières d’opérations bancaires, rationalisant ainsi les tâches répétitives et limitant les risques d’erreurs.

Avant juillet 2022, le taux auquel les banques pouvaient placer les dépôts de leurs clients était négatif (-0,50 %). Pour le dire plus simplement, les banques commerciales devaient payer les banques centrales pour y placer des fonds. Depuis 2022, l’inflation est revenue, obligeant les banques centrales à relever leurs taux directeurs à de nombreuses reprises. Le taux de dépôt auprès de la BCE est désormais de 4 %. Cette hausse des taux a relancé la concurrence sur les comptes à terme (CAT), aussi appelé dépôt à terme (DAT).

Le compte à terme est un placement de court terme à la fois sûr et rémunéré. Contrairement aux comptes à vue (comptes courants), qui ne sont jamais bloqués et rarement rémunérés, les comptes à terme (CAT) sont toujours rémunérés et souvent bloqués. Le dépôt à terme (DAT) Memo Bank offre tous les avantages des comptes à terme ordinaires, sans leurs trois inconvénients majeurs — l’absence de retraits partiels, les pénalités en cas de retraits anticipés, et la faible numérisation de ce produit bancaire.

Le début d’une nouvelle année s’accompagne souvent du bilan de celle qui vient de s’achever. En janvier 2024, Memo Bank célèbre déjà plus de trois années d’exploitation commerciale. Il s’agit certes de peu d’années au compteur, mais notre bilan rivalise avec celui d’organismes financiers exerçant depuis des décennies.

En 2023, notre offre s’est considérablement étoffée, intégrant, par exemple, les comptes spéciaux ou les comptes à terme. Notre PNB a été multiplié par sept en l’espace de douze mois, témoignant de l’efficacité de notre stratégie de croissance.

S’il fallait résumer l’année 2023 en un mot, nous utiliserions celui de preuve. En effet, 2023 est l’année où nous avons prouvé notre capacité à transformer le quotidien des directions financières dans la gestion de leurs opérations bancaires.

Le ratio de partage des risques est égal au rapport entre la somme de vos dettes bancaires, et la sommes de vos fonds propres :

Ratio de partage des risques = Dettes bancaires / Fonds propres

Ce ratio compare les deux principales ressources qu’utilise votre entreprise pour se financer : les fonds propres et les financements bancaires.

Les fonds propres de votre entreprise se composent de :

Les dettes bancaires intègrent :

Notre site Internet se transforme pour mieux refléter la progression de la valeur ajoutée de Memo Bank. Qu’il s’agisse de nos clients et de leurs besoins, des évolutions du marché bancaire, ou encore de nos services et de la technologie développée… l’écosystème de Memo Bank a profondément évolué ces dernières années. Ces changements se sont naturellement traduits dans notre offre, à laquelle nous avons souhaité donner vie à travers notre nouveau site Internet. Après plusieurs mois de travail intense, c’est désormais chose faite. Découvrez pourquoi et comment le site de Memo Bank s’est métamorphosé.

Le ratio du coût de la dette bancaire est égal au rapport entre la somme de vos dettes et votre excédent brut d’exploitation (EBE) :

Ratio du coût de la dette bancaire = Dettes / Excédent brut d’exploitation

Pour calculer le ratio de capacité de remboursement, vous devez donc connaître votre excédent brut d’exploitation, aussi appelé EBE. Mais qu’est-ce que l’EBE et comment se calcule-t-il ?

La banque comme elle devrait être.

Memo Bank est une société anonyme à directoire et conseil de surveillance au capital de 13.491.062,75 € agréée en qualité d’établissement de crédit par la Banque Centrale Européenne (Sonnemannstrasse 22, 60314 Frankfurt am Main, Allemagne) et contrôlée par l’Autorité de Contrôle Prudentiel et de Résolution (4 place de Budapest, 75009 Paris). Pour les services d’investissement, Memo Bank agit en tant qu’agent lié de Twenty First Capital, société de gestion de portefeuille agréée par l’Autorité des Marchés Financiers sous le numéro GP-11000029, enregistré à l’ORIAS sous le numéro 25004636.

Cas d’usage

Nous aidons les intermédiaires financiers à protéger et à séparer les fonds collectés pour le compte de tiers, tout en offrant la possibilité de gérer les activités transactionnelles de manière instantanée et autonome.