De la même manière que les grands restaurants sont cotés par le guide Michelin, les entreprises qui font plus de 750 000 € de chiffre d’affaires par an se voient attribuer une cotation par la Banque de France. La cotation attribuée par la Banque de France à une entreprise sert d’indicateur pour le suivi du financement des entreprises et pour l’évaluation des risques de crédit pris par les banques. Elle aide les banques à déterminer si l’entreprise qui a fait l’objet d’une cotation sera capable de tenir ses engagements financiers d’ici un à trois ans. En retour, la cotation Banque de France renseigne les entreprises sur leur capacité de financement, leur capacité à obtenir des crédits auprès d’une banque. Plus la cotation attribuée à une entreprise est bonne, favorable, rassurante, et plus cette dernière peut se financer facilement, c’est-à-dire à moindre coût et en fournissant moins de garanties.

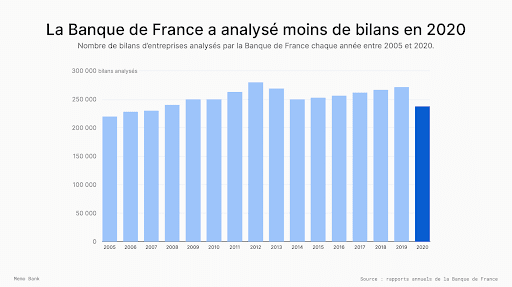

En temps normal, la Banque de France attribue en moyenne 250 000 cotations par an. Pour ce faire, les experts de la Banque de France analysent environ 250 000 bilans chaque année, des bilans qui leur sont transmis par les entreprises elles-mêmes — la plupart des cotations étant attribuées sur la base de documents comptables complets. En plus d’analyser les bilans des entreprises, il est aussi courant que les experts de la Banque de France rencontrent les dirigeants des entreprises faisant l’objet d’une cotation, pour bien comprendre leur stratégie de développement. Une fois attribuées, les cotations Banque de France se composent de deux éléments : une cote d’activité d’une part, qui correspond en gros au chiffre d’affaires de l’entreprise ; et une cote de crédit d’autre part, qui renseigne sur la capacité de l’entreprise à rembourser ses dettes.

Moins de bilans analysés en 2020

Au 31 décembre 2019, la Banque de France disposait de 271 215 cotations valides — un record. Mais un an plus tard, au 31 décembre 2020, après deux confinements et plusieurs mois de pandémie, la Banque de France n’avait plus que 237 797 cotations dans sa base de données FIBEN (FIchier Bancaire des ENtreprises). En d’autres termes, la Banque de France a reçu 12 % de bilans en moins en 2020, par rapport à 2019, elle a donc attribué moins de cotations en 2020 qu’elle ne l’avait fait en 2019 — les cotations étant d’ordinaire attribuées pour une durée de 15 mois. En cause : l’arrêt des activités de certaines entreprises et l’allongement de la campagne de cotation de la Banque de France en 2020, campagne suspendue pendant le premier confinement, à titre conservatoire.