La cotation Banque de France au service des banques

La cotation Banque de France n’est pas seulement utile aux banques pour évaluer leurs risques de crédit, elle leur sert aussi à emprunter de l’argent auprès de la Banque centrale européenne (BCE), et à respecter des exigences réglementaires de l’Autorité bancaire européenne (ABE). Ainsi, la cotation Banque de France, au même titre que les autres systèmes de notation agréés au sein de l’Union européenne, aide non seulement les banques à piloter leurs risques de crédit, mais aide aussi la BCE à faire appliquer sa politique monétaire, et les autorités de régulation financière à assurer la stabilité du système financier.

La cotation Banque de France est donc utilisée par les banques de trois manières :

- pour se prémunir des risques de crédit ;

- pour évaluer quelles sont les créances qui peuvent servir à garantir leurs opérations de refinancement auprès de la BCE ;

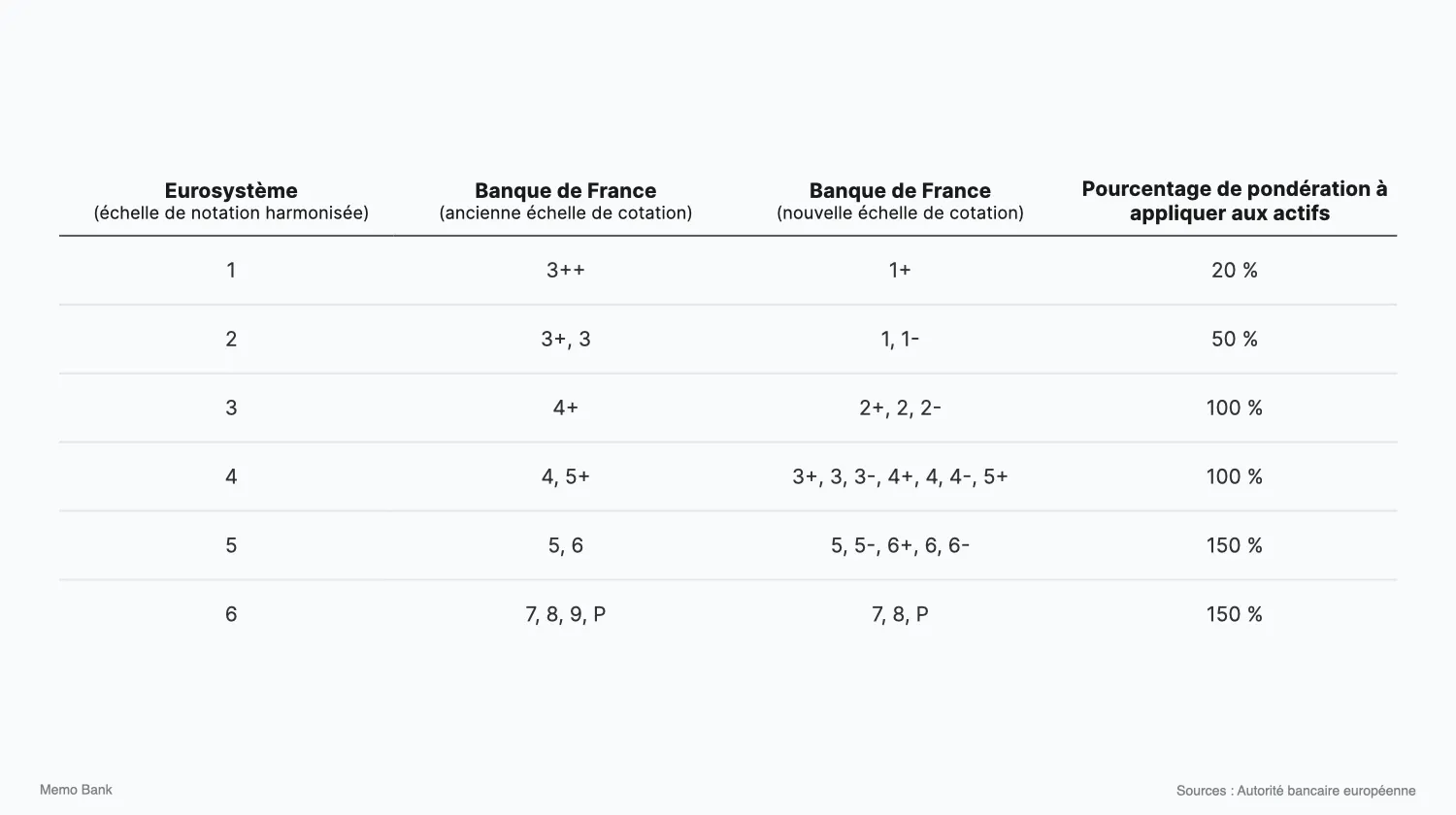

- pour calculer leurs besoins en fonds propres réglementaires.

1. Pour se prémunir des risques de crédit

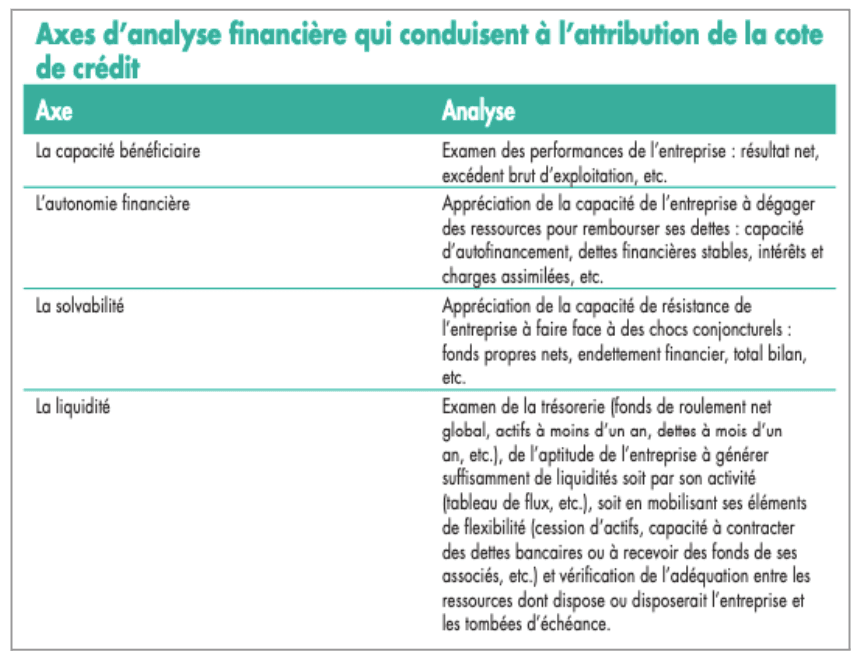

Lorsqu’une entreprise demande un financement à un établissement de crédit, celui-ci doit évaluer la situation financière de l’entreprise, pour comprendre si elle sera en mesure de rembourser la somme d’argent que l’établissement de crédit lui octroierait. La cotation Banque de France est un élément important de l’analyse qu’effectue la banque des capacités de remboursement de l’entreprise. Elle permet à l’analyste crédit de la banque, chargé d’évaluer la situation financière de l’entreprise, de disposer d’une appréciation de qualité, et de confiance, de la situation financière de l’entreprise — une appréciation qui fait chaque année ses preuves, puisque la performance du système de cotation de la Banque de France est surveillée par l’Autorité bancaire européenne (ABE), qui vérifie qu’aux cotations assignées par la Banque de France aux entreprises une année (auxquelles correspondent des taux de défaut théoriques), correspondent des taux de défaut effectifs chez les entreprises. La Banque de France publie également, chaque année, un rapport évaluant la performance de son système de cotation.

Aucun analyste crédit n’évalue toutefois la capacité de remboursement d’une entreprise uniquement sur la base de la cotation Banque de France. L’analyste effectue ses propres analyses financières, étudie le projet de l’entreprise, la cohérence de ce projet avec l’activité de l’entreprise, le potentiel du marché… Il a une approche subjective. La cotation Banque de France est un instrument d’aide à la décision — une référence qu’il peut comparer avec sa propre analyse.

2. Pour évaluer quelles sont les créances qui peuvent servir à garantir leurs opérations de refinancement auprès de la BCE

La cotation Banque de France permet à une banque de savoir quelles sont les créances privées (auprès d’entreprises françaises) qu’elle peut mettre en garantie de ses opérations de refinancement à la Banque centrale européenne (BCE). Qu’est-ce que cela signifie exactement ?

La BCE est un peu la « banque des banques ». Lorsque les banques ont besoin de liquidités, ce qui leur arrive régulièrement, elles empruntent de l’argent à la BCE — l’expression consacrée est qu’elles se « refinancent ». Cependant, la BCE ne fonctionne pas tout à fait comme une banque normale : il ne lui suffit pas d’être rassurée par le profil de risque de l’emprunteur, et de percevoir des intérêts, pour accepter d’octroyer de l’argent. La BCE exige systématiquement que la banque, qui lui emprunte de l’argent, mette en garantie de cet emprunt des actifs. Un peu comme si la banque devait hypothéquer sa maison pour pouvoir emprunter de l’argent à la BCE.

La BCE n’accepte pas n’importe quels actifs comme garantie. Elle accepte uniquement certains types d’actifs (par exemple, des obligations d’entreprises, ou des créances octroyées par la banque à des entreprises — appelées « créances privées ») — et il faut que ces actifs soient d’une certaine qualité. La BCE n’acceptera pas, en garantie d’une opération de refinancement, un actif bancaire risqué, comme un crédit accordé à une entreprise qui a une situation financière dégradée — c’est-à-dire une entreprise dont la note de crédit est mauvaise. A contrario, la BCE acceptera en garantie d’une opération de refinancement un crédit octroyé à une entreprise qui dispose d’une excellente note de crédit.

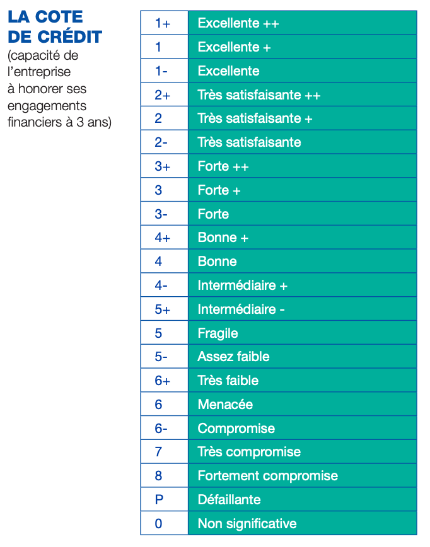

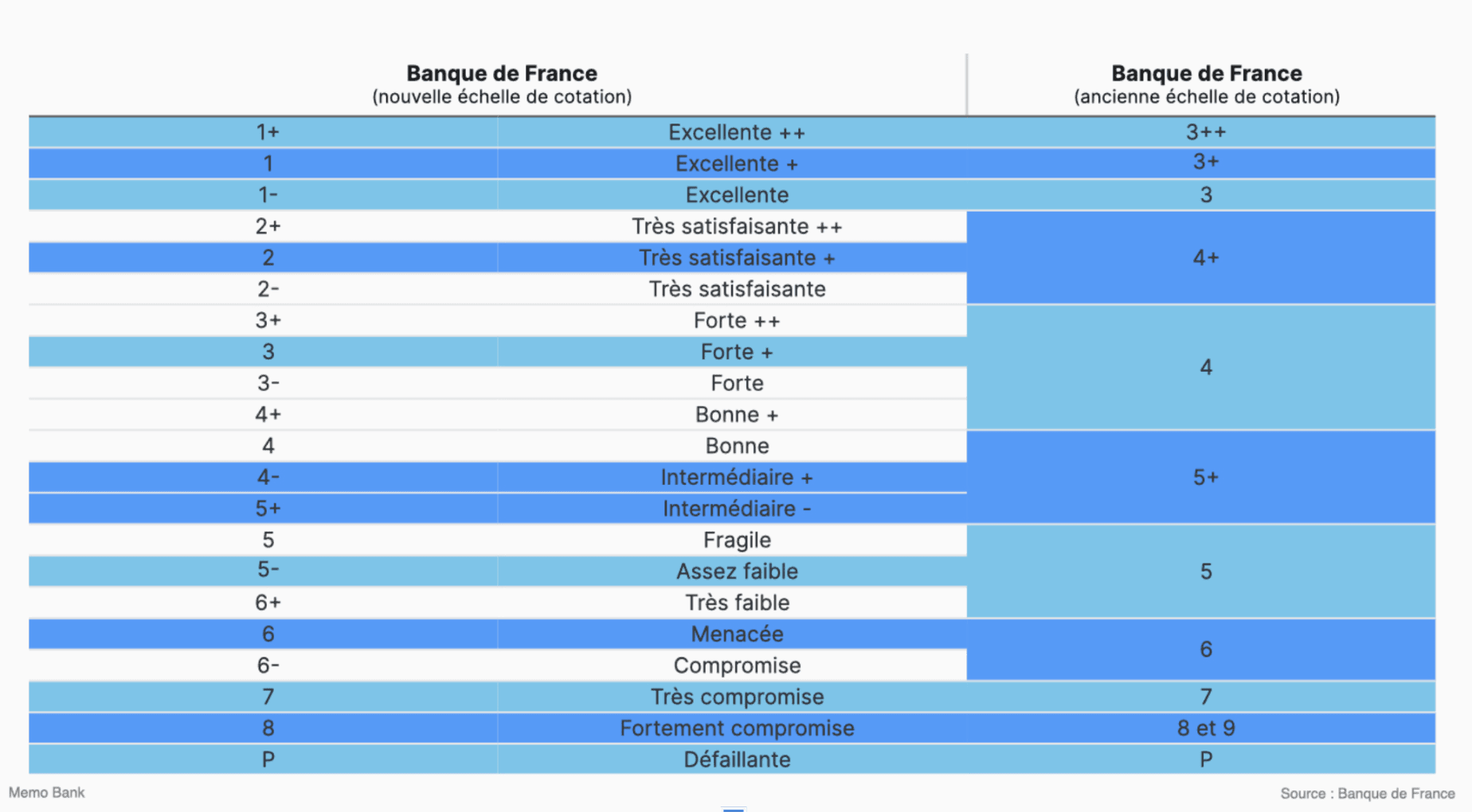

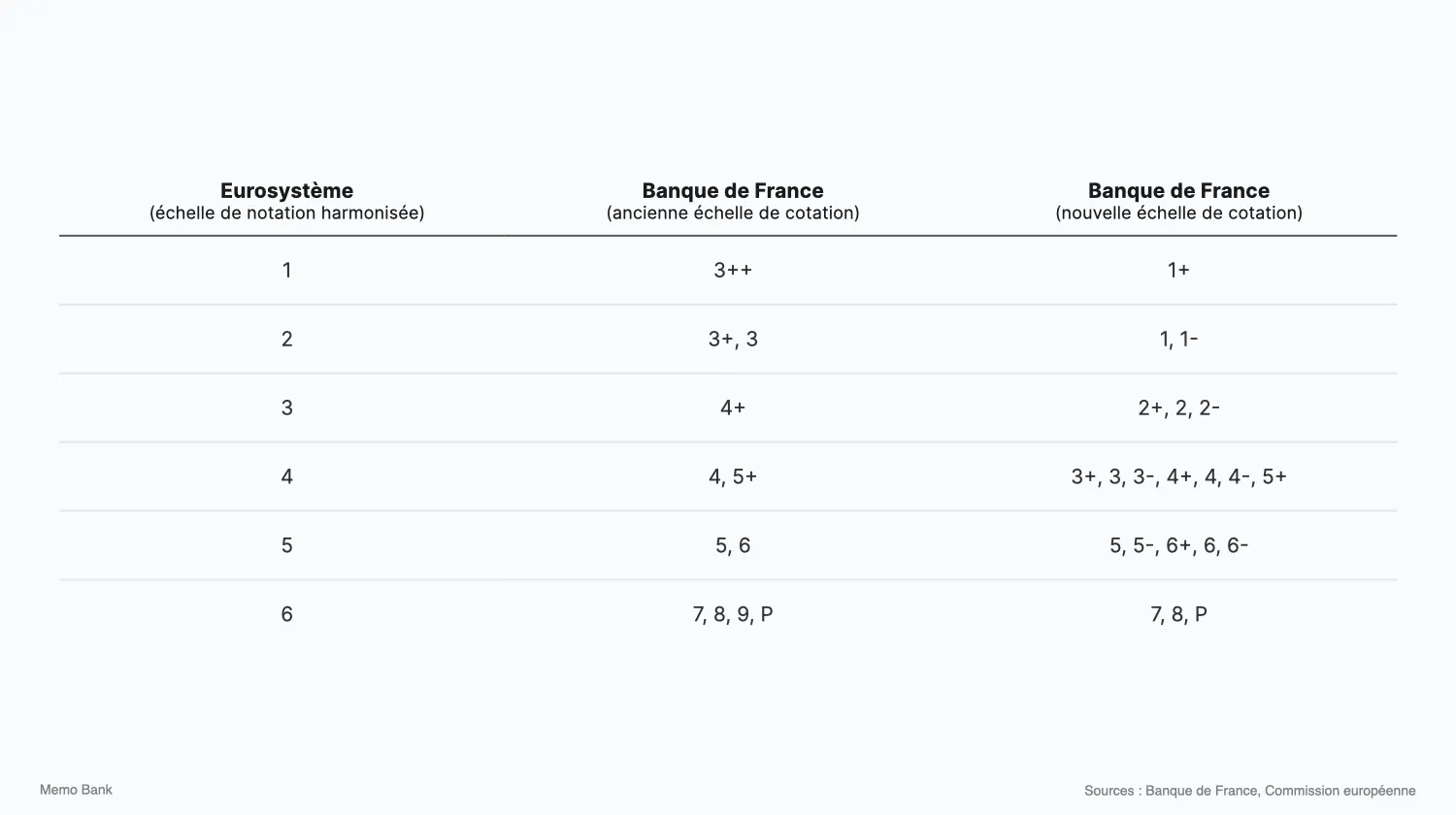

Les caractéristiques des actifs qui peuvent être mobilisés par les banques (on parle « d’actifs éligibles ») sont définies par la BCE, et publiées sur le site de la BCE, ainsi que sur le site de la Banque de France. La BCE modifie régulièrement ces caractéristiques en fonction du contexte économique et de sa politique. Plus la BCE abaisse ses exigences (par exemple, en baissant la qualité de crédit minimale des créances privées acceptées), plus elle favorise le financement de l’économie. En 2022, en ce qui concerne l’éligibilité des créances privées, seules les créances privées dont la note de crédit est supérieure à 5 sur l’échelle de notation de l’Eurosystème sont des actifs bancaires éligibles.