Mettre un encaissement en face de chaque facture émise peut vite s’avérer délicat, surtout si votre comptable doit composer avec un nombre élevé de factures, ou des paiements difficiles à identifier.

Dans le meilleur des cas, quand vos clients libellent correctement leurs paiements, quand ils indiquent clairement la référence de votre facture au moment de faire leur virement, la tâche de votre comptable est aisée. Il lui suffit alors de prendre la référence du paiement pour retrouver la facture qui correspond au paiement. Mais dans tous les autres cas, quand vos clients se trompent de libellé, ou quand ils n’ajoutent pas de référence à leur virement, le travail de votre comptable se complique. Le rapprochement demande alors attention et minutie, deux choses qui en font un travail de fourmi.

Trop de paiements pour un seul IBAN

Si le rapprochement comptable est compliqué, c’est parce que tous vos encaissements arrivent généralement sur le même compte courant. Et pour cause : tous les clients à qui vous transmettez une facture utilisent le même IBAN (le vôtre) pour vous verser votre dû. Quand vos encaissements empruntent tous la même porte d’entrée, quand ils arrivent tous sur le même IBAN, vous n’avez alors pas d’autre choix que de les trier après les avoir reçus, après coup, a posteriori. Mais pourquoi vos encaissements devraient-ils tous arriver sur le même IBAN ? Après tout, rien ne vous y oblige.

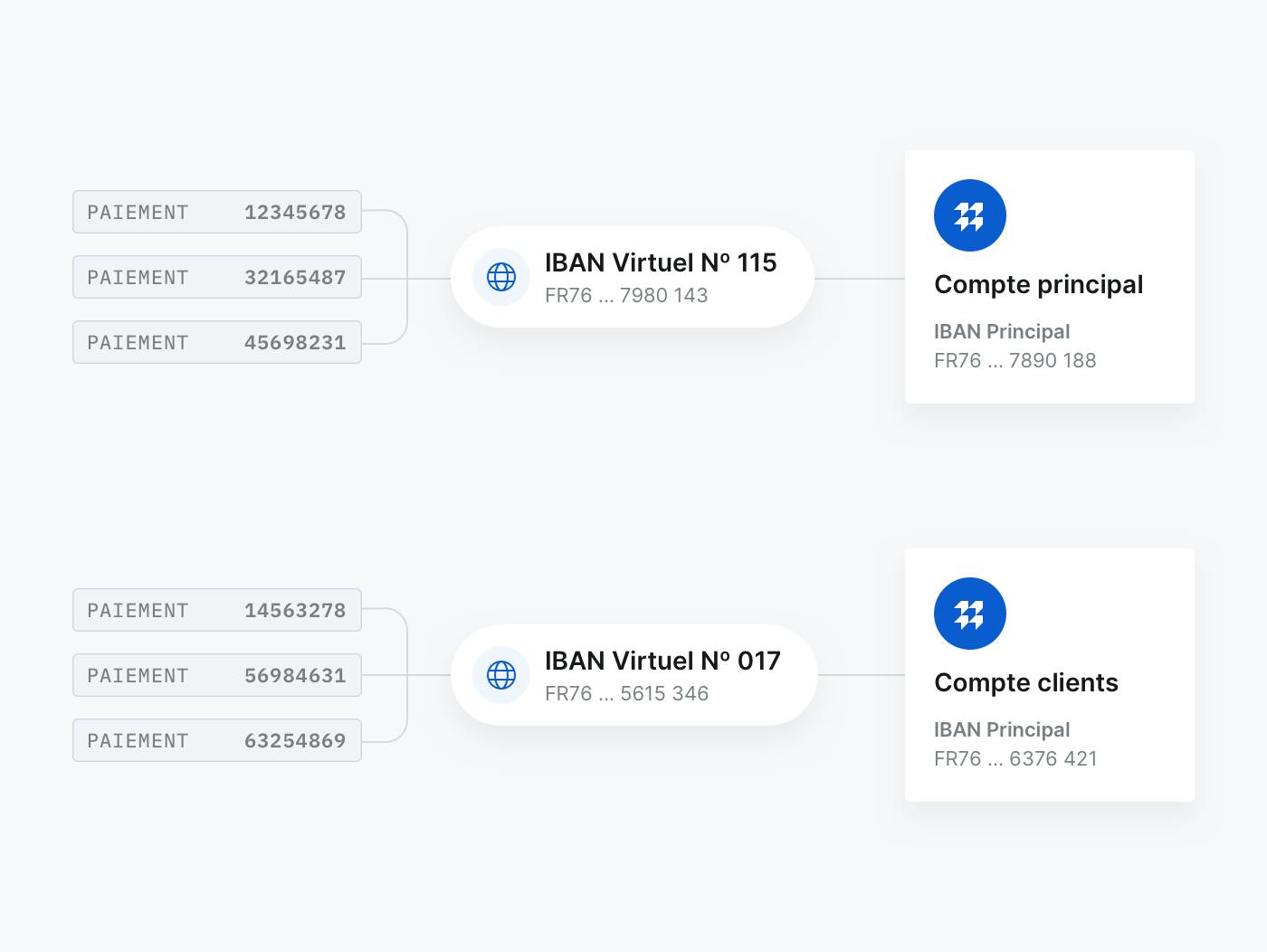

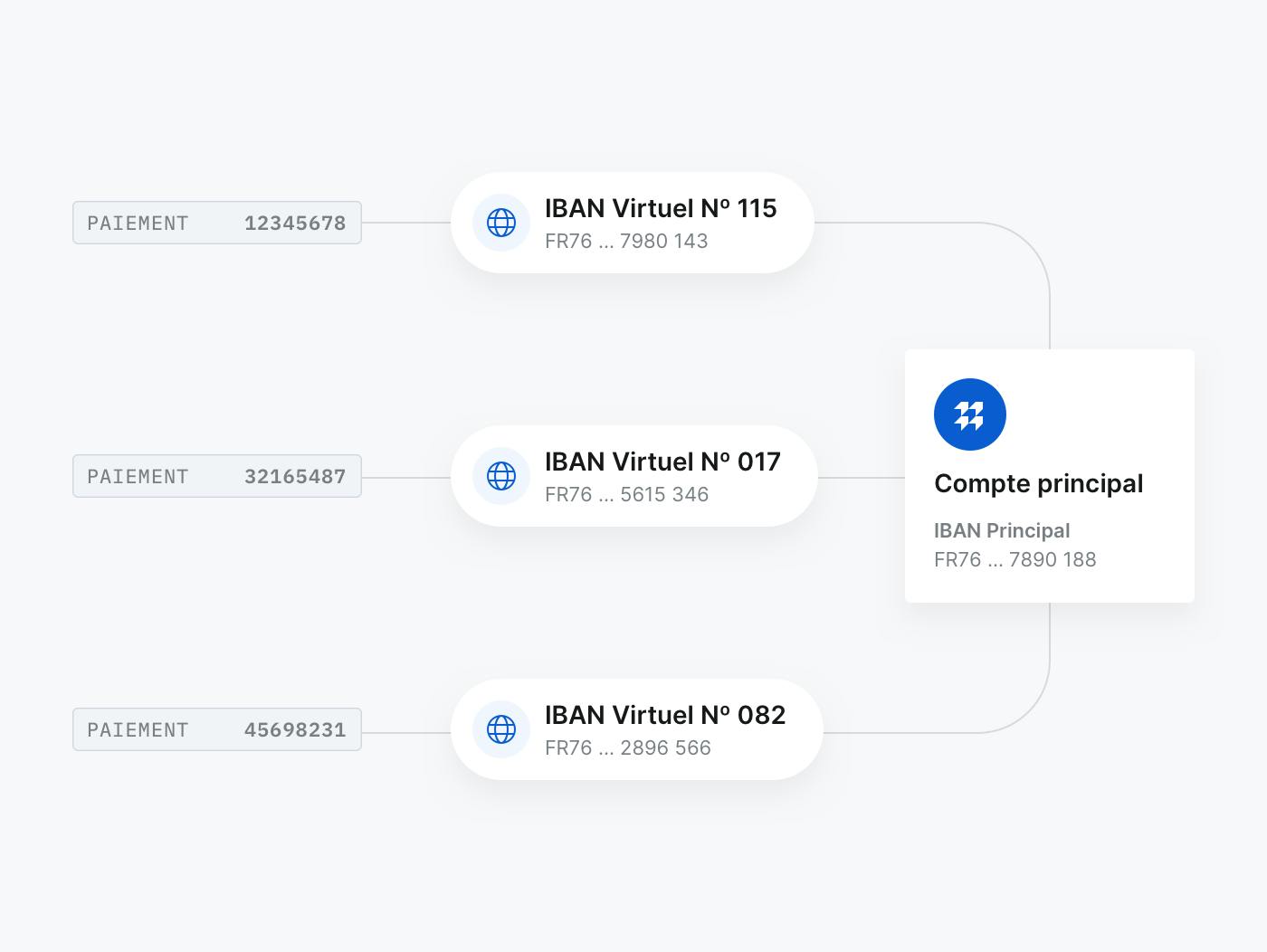

Posons maintenant le problème à l’envers. Raisonnons à rebours. Que se passerait-il si vous pouviez identifier un paiement avant de l’encaisser, avant même qu’il n’arrive sur votre compte ? Que se passerait-il si, au lieu de recevoir tous vos virements entrants à la même adresse, vous aviez autant d’adresses que vous avez de clients ? Il se passerait la chose suivante : votre comptable serait peut-être un peu moins en difficulté, car vos opérations seraient alors très faciles à identifier. Votre comptable va pouvoir souffler, car les IBAN virtuels permettent justement d’identifier de manière fiable et automatique les transactions qui arrivent sur vos comptes.

Un seul IBAN ne suffit pas

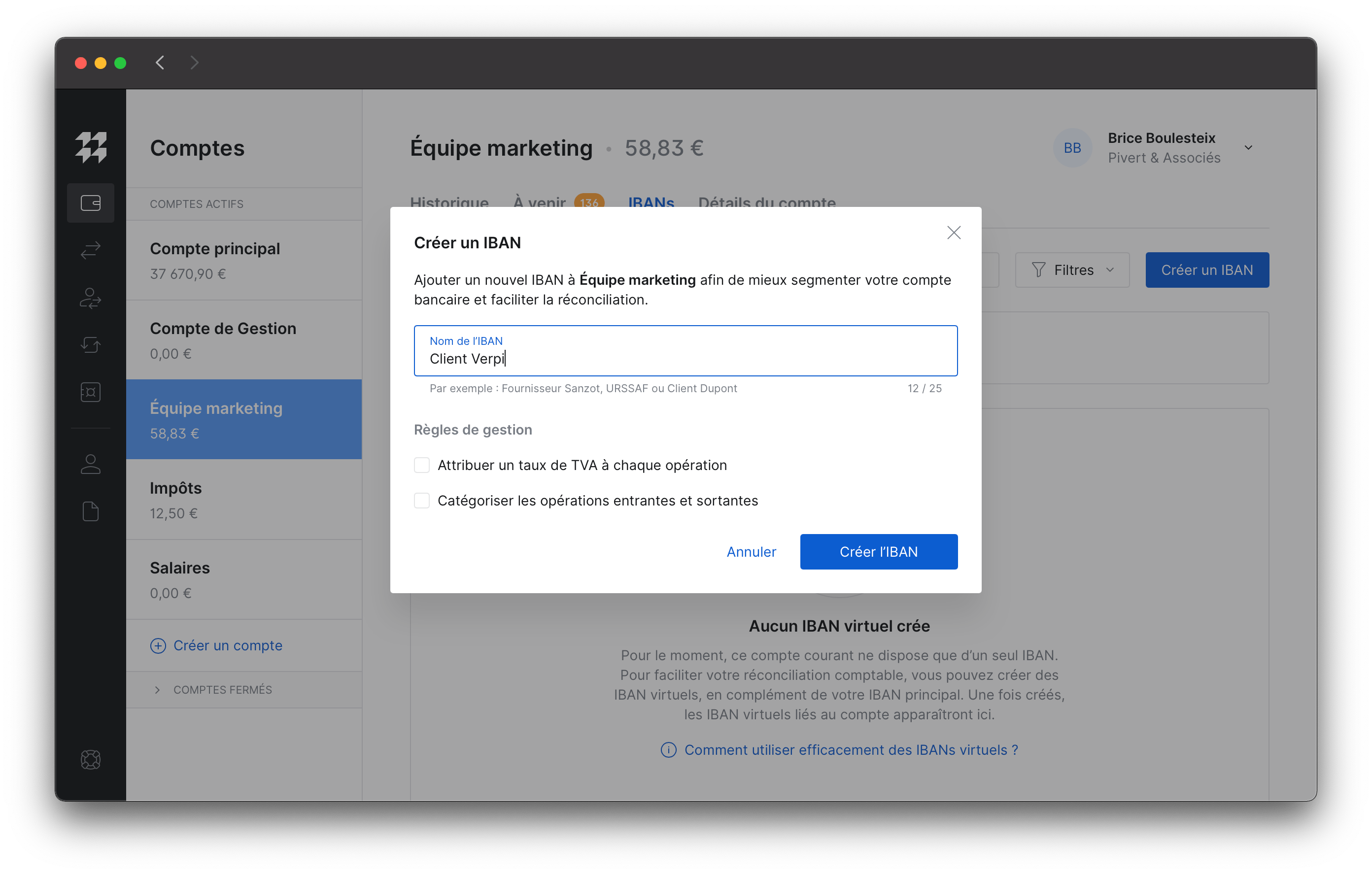

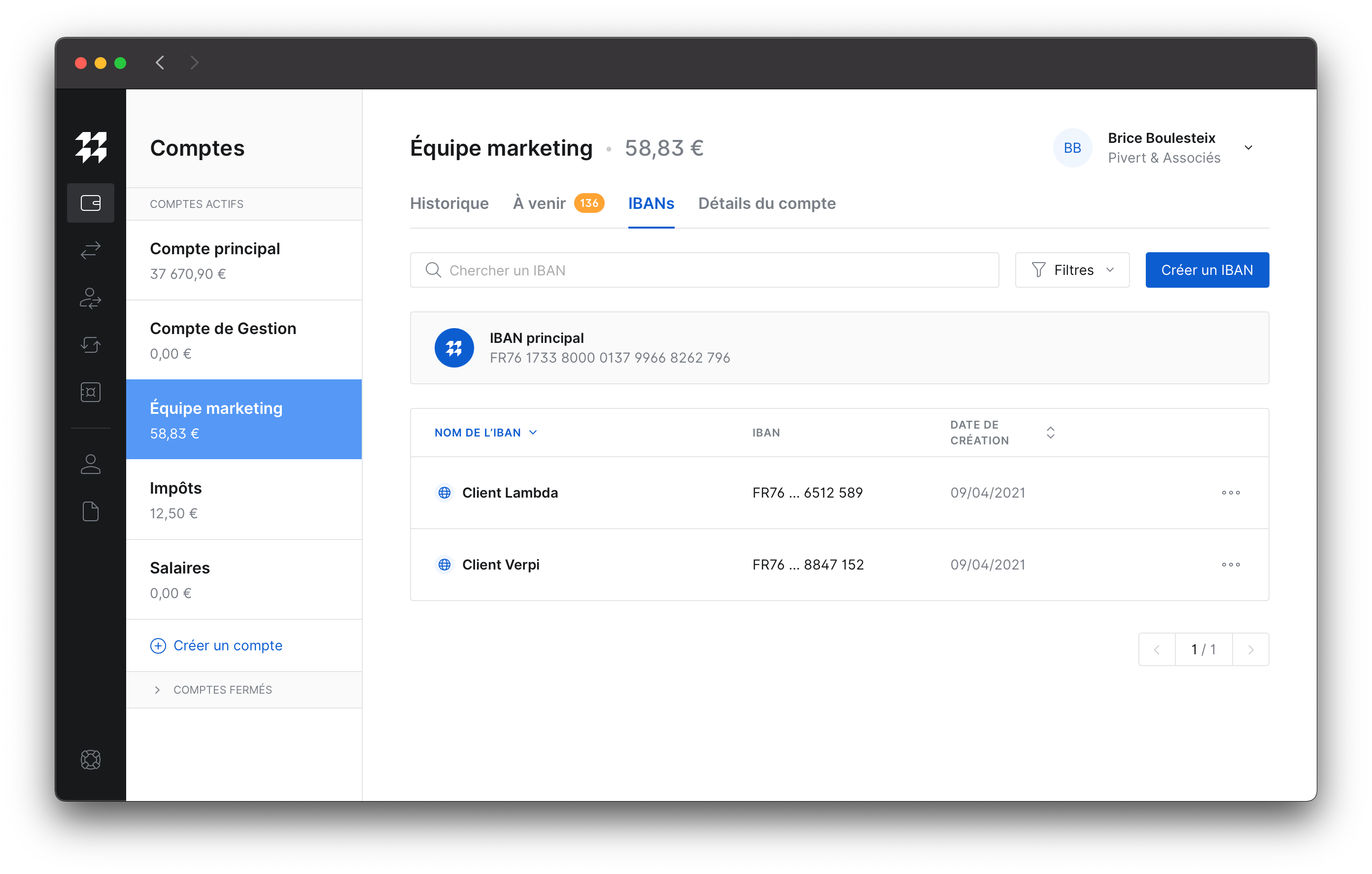

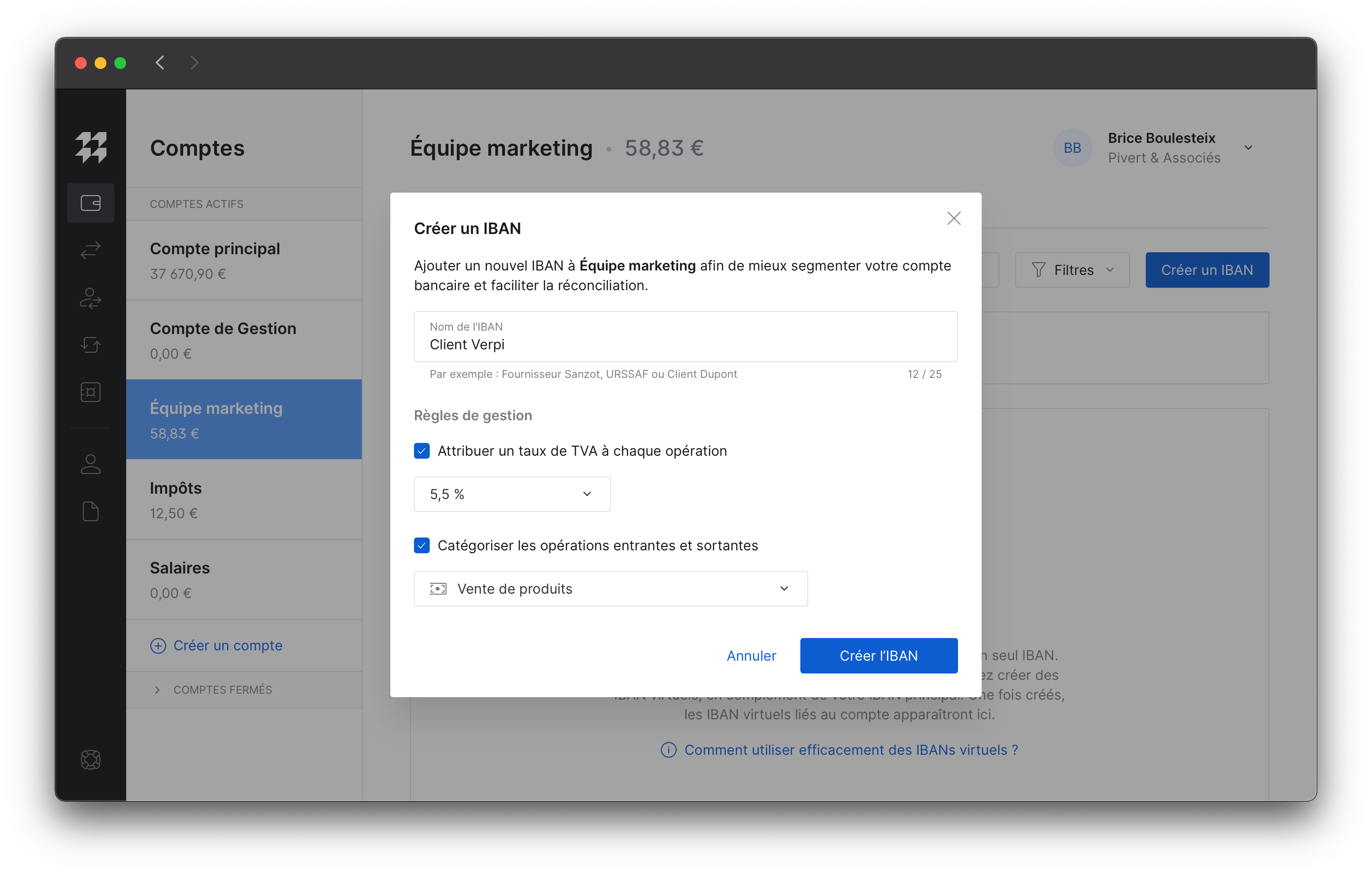

Avec les IBAN virtuels que nous venons de sortir, vous pouvez désormais transmettre un IBAN unique à chacun de vos clients, dès aujourd’hui. Rien ne change pour vos clients : ils reçoivent toujours une facture sur laquelle figure un IBAN. Mais tout change pour vous, car vous allez désormais pouvoir trier vos encaissements en fonction de leur IBAN de destination, ce qui revient à les trier en fonction de leur provenance, selon le client qui en est à l’origine.

C’est comme si vous disiez à vos clients : « Payez-moi sur cet IBAN que j’ai créé spécialement pour vous dans le but d’identifier facilement votre paiement sur mon historique… ». En créant des IBAN virtuels, vous cesserez de recevoir des paiements indifférenciés sur un IBAN unique, et vous commencerez à recevoir des paiements identifiés sur des IBAN multiples, préalablement transmis à chacun de vos clients.

Vos encaissements arriveront toujours sur votre compte, bien sûr, exactement comme avant, mais vos paiements deviendront bien plus faciles à distinguer. Voyez ça comme un alias d’adresse e-mail, mais pour vos coordonnées bancaires. Vos comptes courants conservent un identifiant unique, comme avant, et chaque IBAN virtuel que vous créez ne fait que rediriger vers le compte courant auquel il se rattache, exactement comme un alias.